FXトレードには、複数の分析方法が存在しています。

メジャーなものからマイナーなものまで数えきれないほどあるんですね。

ただし、大きく括るとその数はそこまで多くはありません。(もちろんトレーダーによって解釈の違いはあります)が本質は一緒なんですね。

今回はその中でも基礎になってくる分析方法のまとめと使い方の解説をしていきます。

FXで使う基礎理論まとめ

FXで使う基礎理論には主に2つあります。

・ダウ理論

・エリオット波動

上記の2つですね。これらだけの知識でも勝てるトレーダーがいるぐらい使える知識になっています。

この基礎理論には例外がなくどんなトレーダーでも必須の知識になってくるので必ず理解しましょう。

ダウ理論

ダウ理論には6つの基本原則があります。

- 市場価格はすべての情報を織り込む

- トレンドは3つの波動が存在する

- トレンドの局面は3つある

- トレンドは明確な転換シグナルが発生するまで継続する

- トレンドは相互に確認する

- トレンドは出来高でも確認されなければならない

上記になります。この中で個人的に1番重視するのは

④トレンドは明確な転換シグナルが発生するまで継続する。

です。(欲を言えばすべての原則について理解はしておきたい)

他の基本原則については以下で解説しています。

参考:FXで基礎中の基礎なダウ理論の使い方を徹底解剖【チャート分析に必須】

トレンドは明確なシグナルが発生するまで継続する

トレンドは明確なシグナルが発生するまで継続する。と基本原則にありますが

どういうことか?まずはトレンドの定義から見ていきます。

■高値と安値が切り上がって推移している

→上昇トレンド

■高値と安値が切り下がって推移している

→下降トレンド

と定義します。

そこからトレンドの明確な転換シグナルは

■高値と安値が切り上がって推移していたが、ある時点で安値を切り下げた

→上昇トレンドの転換シグナル

■高値と安値が切り下がって推移していたが、ある時点で高値を切り上げた

→下降トレンドの転換シグナル

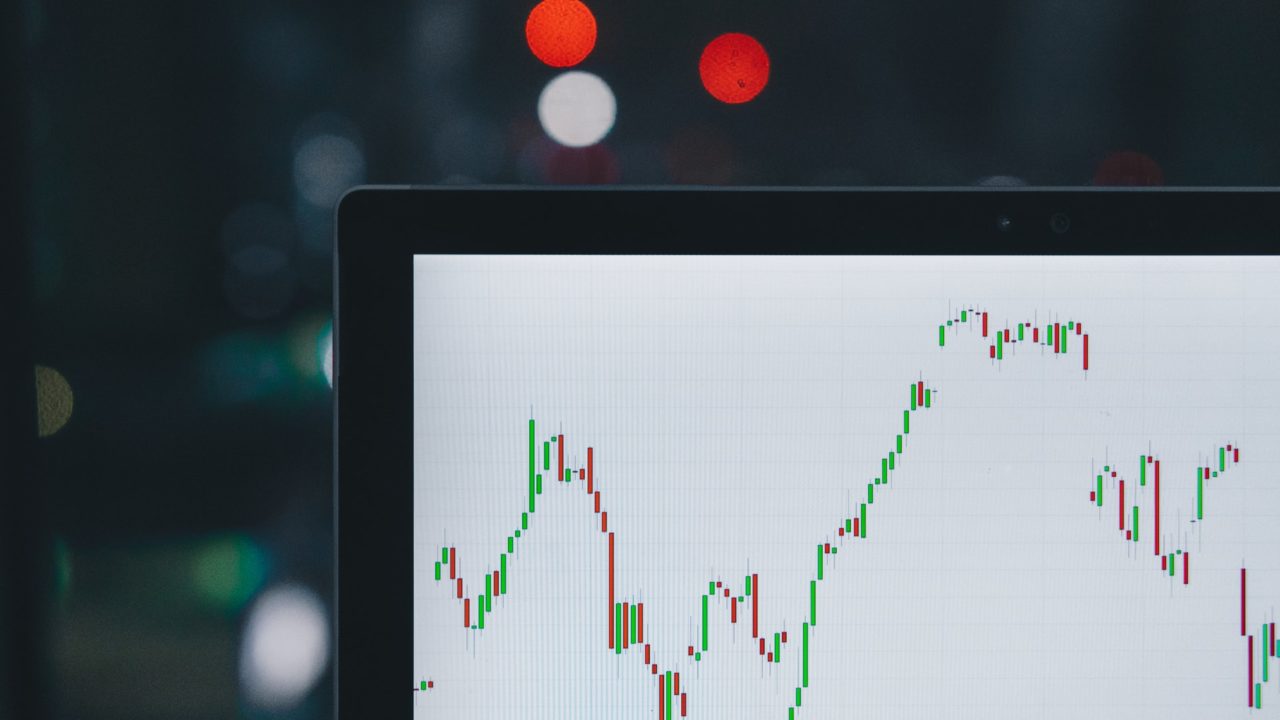

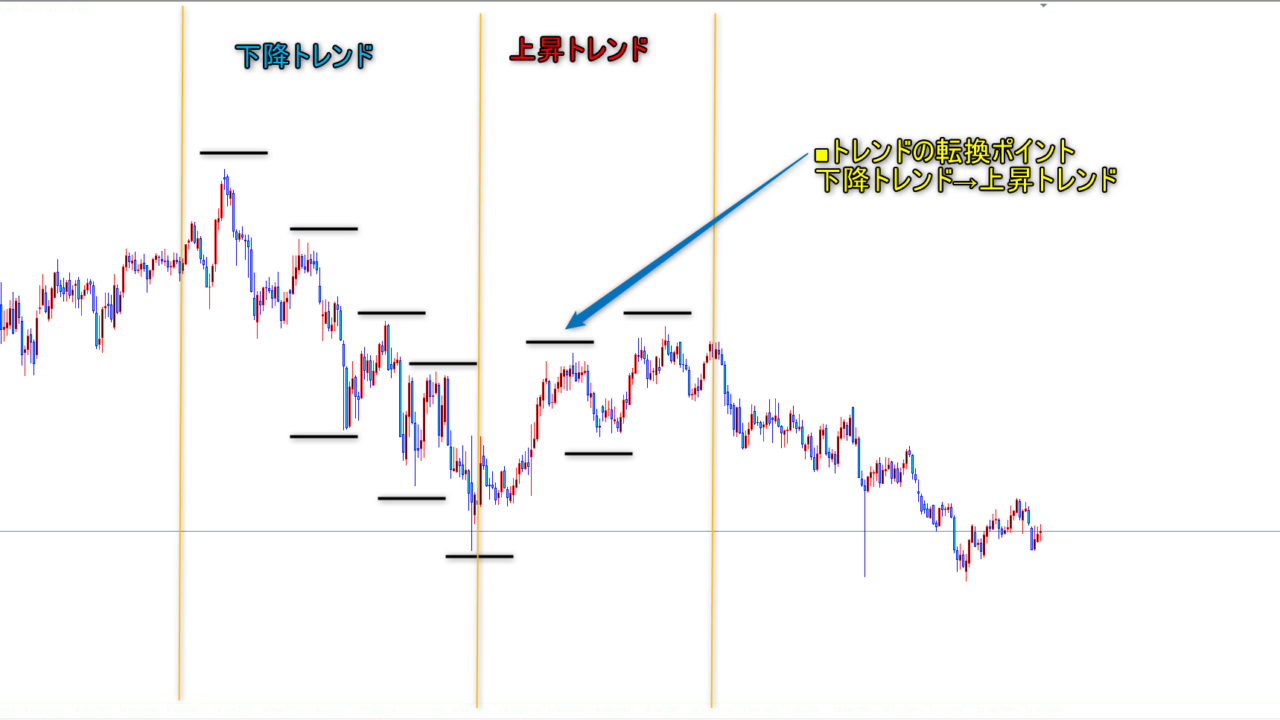

実際のチャートで見てみましょう。

画像のようになります。

この画像だと、上昇トレンドからまた下降トレンドに戻ってきているのが確認できますね。

このようにして高値・安値の推移に着目してトレンドの判断とトレンドの転換シグナルを捉えてトレード戦略に活かしていきます。

逆張りは明確な根拠があるポイントで行う必要があるため技術や相場感がかなり必要になってきます。

そのためFX初心者の内はトレンドに対して順張りでエントリーすることが大きく負けないために重要にです。

市場価格はすべての情報を織り込むのは間違っている?

基本原則にある、市場価格がすべての情報を織り込む。

これは半分正解で半分間違いであります。

市場価格がすべての情報を織り込む。の考え方は効率的市場仮設に基づいて考えられています。

効率的市場仮説(Efficient Market Hypothesis、EMH)とは、すべての利用可能な情報が完全に市場価格に反映されているとする仮説である。Famaは、1970年の論文で価格に反映されている情報に応じて、市場の効率性の概念を弱度・準強度・強度の3つに分類している。市場が効率的であるならば、現在利用可能な情報を用いて、将来の株価を予測することはできない。

市場は常に効率的に動いていて、非合理なんてないのだ。

■効率的市場仮設が否定される具体例

・日本のバブル崩壊前の不動産や株式の値段の高さ

→これは効率的に市場が動いているとは思えませんよね?

・突発的な不祥事における株価の急落後大きく持ち直しその水準は2度とつけない株式

→本来の企業価値以上に売られるためそこに合理は存在していません。

上記のようになります。

これが理解できると、市場はすべての事象を織り込む。という事が半分正解で半分間違いであることが理解できます。

つまり、市場は時間経過とともにすべての事象を織り込む。が本来の意味だろうなと推測できる訳ですね。

エリオット波動

エリオット波動は波動とある通り波の理論になります。

■エリオット波動の基本知識

・1.2.3.4.5.a.b.cの7つの波動で構成されている

・推進波動(1波、3波、5波、a波、c波)

・調整波動(2波、4波、b波、)

→と分類することができる。

基本知識は上記です。

■エリオット波動の使い方

・トレードのシナリオ想定に使う

・エントリー根拠の補強に使う

上記のように使っていきます。

どんな分析手法でも絶対はありません。

エリオット波動も同様で絶対にエリオット波動にドンピシャだからと言って全資金でエントリーするのはご法度です。

あくまでもシナリオ想定の1つでしかないので資金管理は必須です。

エリオット波動の中でも特に重要な要点

エリオット波動には非常に多くの成立条件や認識ルールがあるため

1度に学ぼうとしても到底無理です。また、すべては理解しなくともトレードでは利用する事が可能です。

その中でもエリオット波動でよく使う要点は以下の2つです。

・相場はフラクタル構造

・波動形成(インパルス)の絶対ルール

順番に説明していきます。

相場のフラクタル構造

■相場のフラクタル構造とは?

図形の部分と全体が自己相似(再帰)になっているものなどをいう。なお、マンデルブロが導入する以前から以下で述べるような性質を持つ形状などはよく考えられてきたものであり、また、そういった図形の一つである高木曲線は幾何ではなく解析学上の興味によるものである。

この考え方をエリオット波動に演繹すると…

推進波動→調整波動のサイクルの1波動も推進波動と調整波動で構成されている

ということです。

つまり、大きな波動の中の波動も同じように波動形成がされているということですね。

波動形成(インパルス)の絶対ルール

波動形成には絶対のルールとそうなる傾向がある曖昧なものに大別することができます。

まずは、絶対ルールから覚えると波動カウントがしやすくなります。

■波動形成(インパルス)の絶対ルール

・2波は1波の始点を抜けない

・1波、3波、5波の中で3波が最も小さくなることはない

・4波は1波と重なる事はない(例外も存在する)

上記です。これらは波動形成のシナリオ想定で使う事ができます。

実際にチャートを見ながら解説していきます。

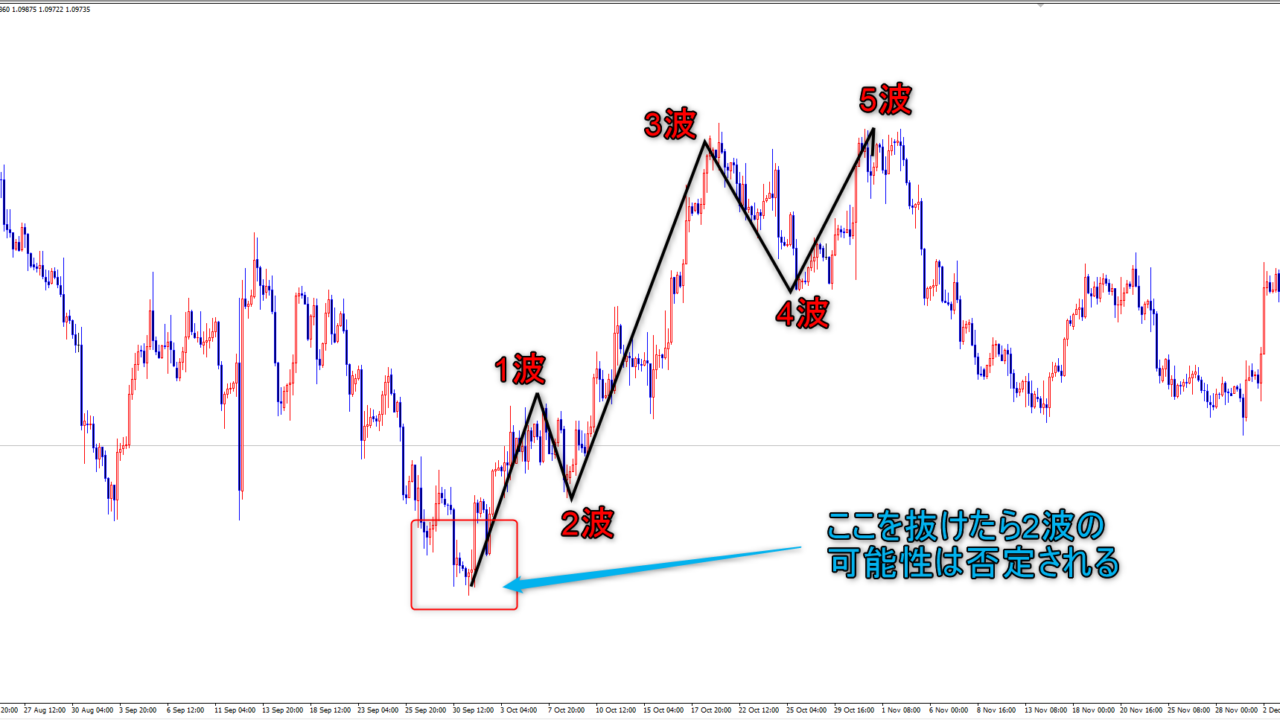

2波は1波の始点を抜けない

■上昇推進波動の場合 2波は1波の安値を下抜けない

■下降推進波動の場合 2波は1波の高値を上抜けない

上記になります。

■上昇推進波動の場合

■下降推進波動の場合

上記のようになります。実際にトレードで2波の押し目を狙う時は全体感として逆張りの水準に近い形でのエントリーになるので

上位足のサポートやダウ理論の重要な節目を採用してそのあとにミクロの分析で2波押し目を探していくと勝率は高くなります。

1波、3波、5波の中で3波が最も小さくなることはない

■1波が最も短い → OK

■5波が最も短い → OK

■3波が最も短い → NG

■3波と1波が同じ長さ → OK

■3波と5波が同じ長さ → OK

上記のように条件適応させていきます。

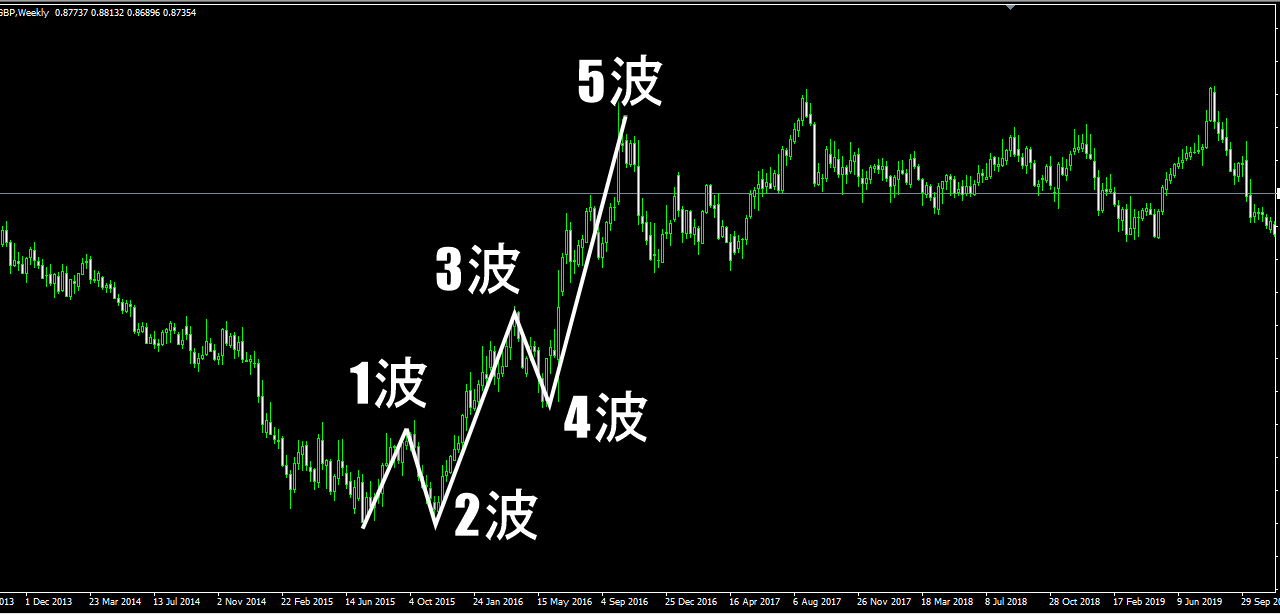

実際のチャートで見てみましょう。

■1波が最も短い場合

上記の画像のようになります。

今回は水色の矢印を1波の長さで作成してコピーしてきています。

大体、3波と5波は1波に対して161.8%ぐらい伸びている感覚になっていますね。

画像の場合では、1波が最も短いためインパルス波動と定義することができます。

■3波が最も短くインパルス波動が否定される場合

上記の画像のように3波が最も短い場合には、

インパルス波動の可能性が否定される動きになってきます。

つまり、無理やり波動カウントしようとしてもこの条件に当てはまらない場合にはそれはインパルス波動とは言えない。

ということですね。また、この画像の場合ですと直近の動きがレンジと想定される動きですのでもっと大きな時間軸で見た時の調整波動中だった?

と判断することもできます。(これは相場のフラクタル構造の概念)

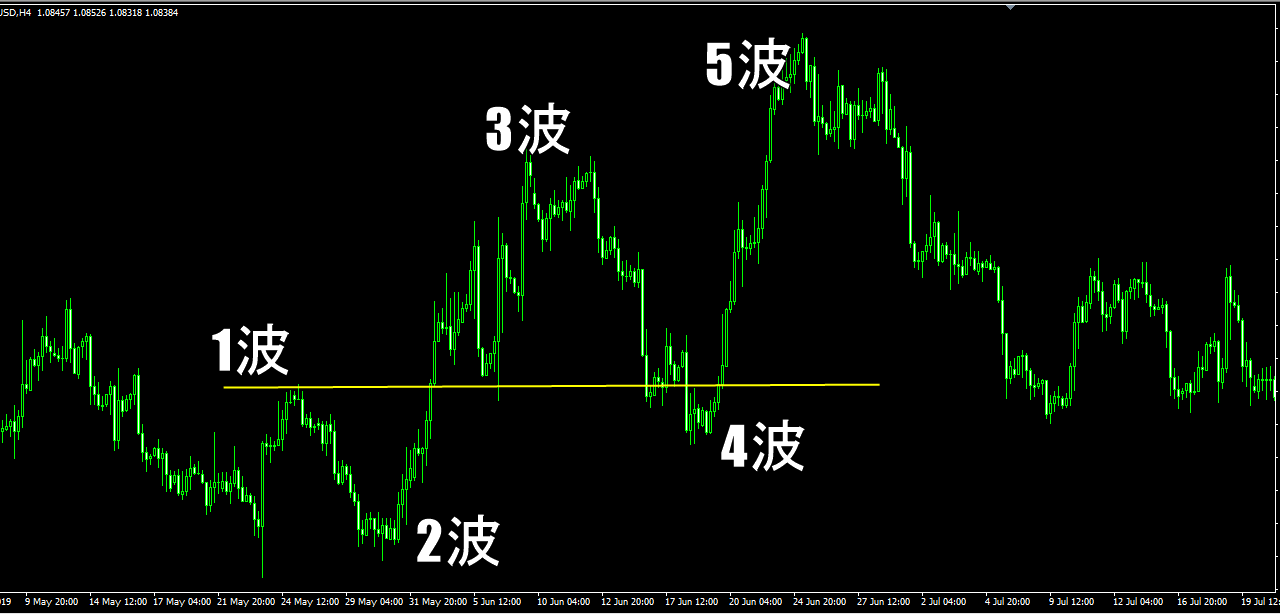

4波は1波と重なる事はない(例外も存在する)

■上昇推進波動の場合

→4波の安値が1波の高値と重ならない

■下降推進波動の場合

→4波の高値と1波の安値が重ならない

上記のようになります。では、実際のチャートで見ていきましょう。

■上昇推進波動の場合

上記画像のように、1波と4波が実際に重ならずに確認する事ができます。これが4波成立の基本形になります。

■下降推進波動の場合

下降推進波動の場合にはこのようになります。

ただし、これには例外がありまして実際の相場では、この条件に当てはまらない相場もでてくるんですね。

というのは、上昇推進波動を例に挙げますが

4波の安値の実体は1波の高値と重なっていないが髭では重なっている

実際のチャートで見るとこんな感じです。

という状態が散見されるんですね。

これはどういう事かというと、エリオット波動はもともと株式市場を元に考案された概念でFX相場では株式市場よりもオーバーシュートをしやすい。という特徴に理由があります。

FXで使う主要インジケーターの見方・使い方

ここからはFXで使う主要なインジケーターの見方と使い方を解説していきます。

解説するインジケーターは以下です。

- 移動平均線(MA)

インジケーターの説明を読む前にインジケーターを扱う上での注意点をお伝えします。

・インジケーターは絶対に当たる万能のものではない

・勝ってるトレーダーが何か特別なインジケーターを使っていることはない

上記の2点は必ず理解しておきましょう。どんなインジケーターを使ってもその使い方次第で勝つトレーダーと負けるトレーダーに分かれますよ。

移動平均線(MA)の見方・使い方

まず移動平均線ですが、これは指定期間の値動きの平均を視覚化させるインジケーターです。

大きく大別すると

- 単純移動平均線(SMA)

- 指数平滑移動平均線(EMA)

- 多重移動平均線(GMMA)

等の種類があります。基本的な見方は同じですので好きなものを使いましょう。

期間設定はいくつか方法がありますが基本的にこちらもあなたが見たい期間にしておくといいですね。

■移動平均線のメジャーな期間設定

1本だけの場合

・100MA

・200MA

・800MA

複数本表示させる場合

・10SMA 50SMA 100SMA

・5EMA 25EMA 75EMA

1本でも構いませんし、短期中期長期と見たいならば、3本見るといった感じですね。

MAの基本的な見方の具体例

MAのの基本的な見方の具体例について解説していきます。

- ゴールデンクロス,デットクロス

- 平均乖離(かいり),平均回帰

- パーフェクトオーダー

上記の3点がMAの基本的な見方になります。この現象をチャート分析で見つけて仕掛けていく事になります。

ゴールデンクロス,デットクロス

ゴールデンクロスとデットクロスは短期と中期もしくは中期と長期のMAを使ってクロスを文字通りクロスする現象です。

・ゴールデンクロス → 短期MAが中期MAを下から上抜ける現象

・デットクロス → 短期MAが中期MAを上から下抜ける現象

実際にチャートで見てみます。

画像はAUDJPYの1H足のゴールデンクロスです。今回は50SMAと100SMAを使用しました。

画像はAUDJPYの1H足のゴールデンクロスです。今回は50SMAと100SMAを使用しました。

赤丸の部分のように短期のMAが中期のMAを抜いている現象がゴールデンクロスです。

これが発生すると上昇になっていく可能性があると判断する事ができます。

続いてデットクロスを見ていきます。

こちらはAUDJPYの4H足のデットクロスになります。MAはゴールデンクロスと同様に50SMAと100MAを使っています。

このようにゴールデンクロスとデットクロスの発生を感知することでトレンドの終了の判断に使ったり、トレンドの発生の判断に使ったりするのがMAの判断方法ですね。

平均乖離,平均回帰

平均乖離(かいり)と平均回帰(かいき)は言葉は難しいですが移動平均線からどれだけ離れているかを見るものになります。

・平均乖離 → 移動平均線から離れる値動きの現象の事

・平均回帰 → 移動平均線に近づく値動きの現象の事

言葉の定義は上記になります。

平均乖離と平均回帰はどのように使うのか?

- 平均乖離が起こっている場合には平均回帰が起こらないか見ていく

- 平均回帰が起こっている場合には平均乖離が起こらないか見ていく

- 乖離の幅が上下同じように起こっているかどうか?

というような感じになります。なんとも抽象的ですがこれを視覚化したスパンモデルというインジケータも存在します。

SMAとEMA違いについて解説していきます。

上記でも少し解説していますが

・SMA 単純移動平均線 Simple Moving Average

→指定期間の価格の平均値を算出したもの

・EMA 指数平滑移動平均線 Exponential Moving Average

→指定期間の内直近の動きを大きく反映させて平均値を算出したもの

上記のようになります。

具体的な違いは…

- SMAよりもEMAのほうが反応度が高い

- SMAのほうが全体の比率として見ている人が多い

上記の2点になります。

特段大きな違いはありませんので両方使ってみて好きなほうでいいでしょう。

迷ったらSMAを使っておけば問題ない。

→みんなが使ってみているから。(期間設定もメジャーなものでOK)

大事なのは一貫して同じ見方ができるかどうか